Læsetid: 7 min

A-skat

A-skat er en del af den samlede skat, du betaler som lønmodtager. Udover A-skat skal der også betales andre skatter og bidrag såsom arbejdsmarkedsbidrag (AM-bidrag), som går til finansiering af arbejdsløshedsunderstøttelse, ATP-bidrag, sundhedsbidrag og eventuelt kommuneskat, afhængigt af din bopæl. A-skatten afhænger af din primære indkomst eller indtægt.

Læs en kort gennemgang af A-skat her:

- Hvad er A-skat?

- Hvem betaler A-skat?

- Hvad skal du betale A-skat af?

- Hvor meget skal du betale i A-skat?

- Hvad er forskellen på A-skat og B-skat?

- Hvordan skal virksomheder indberette løn?

Hvad er A-skat?

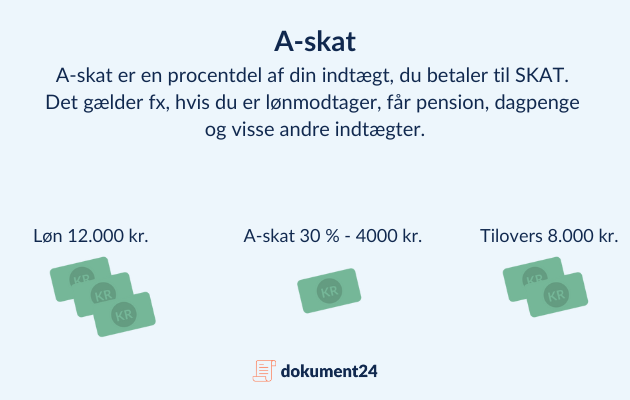

A-skat betegner den primære skat, der bliver trukket fra din indkomst som lønmodtager i Danmark. Det er en indkomstskat, der bliver beregnet og tilbageholdt af din arbejdsgiver, før du modtager din løn. A-skatten er baseret på lønmodtagerens indkomst og fradrag og beregnes som en procentdel af indtægten.

Hvem betaler A-skat?

A-skat betales af personer, der har en indtægt i form af løn eller visse typer overførselsydelser, og som overskrider det personlige fradrag. Med andre ord, hvis din indkomst overstiger det personlige fradrag, vil du være forpligtet til at betale A-skat af den overskydende indkomst.

Hvad skal du betale A-skat af?

Som udgangspunkt skal du betale A-skat af din primære indkomst, også benævnt A-indkomst. Din primære indkomst kan omfatte følgende indtægter:

- Lønindkomst – Lønindkomst er en af de mest almindelige former for indkomst og er normalt underlagt A-skat.

- Overarbejde – Overarbejde kan være underlagt en højere timeløn eller særlige tillæg, men det er stadig en del af din lønindkomst og kan derfor være underlagt A-skat på samme måde som almindelig løn.

- Honorarindkomst – Hvis du modtager honorar for selvstændigt arbejde eller freelance-arbejde, skal du normalt betale A-skat af dette.

- Dagpenge – Hvis du modtager dagpenge som arbejdsløshedsunderstøttelse, skal du normalt betale A-skat af disse ydelser.

- SU (Statens Uddannelsesstøtte) – Hvis du modtager SU som studerende, kan visse dele af SU'en være underlagt A-skat.

- Pension – Hvis du modtager en pension som en fast indkomst efter din arbejdskarriere, kan denne indkomst være underlagt A-skat.

- Lejeindtægter – Hvis du lejer en ejendom ud og modtager lejeindtægter, kan disse indtægter være underlagt A-skat.

- Virksomhedsindkomst – Hvis du ejer eller driver en virksomhed og har en indtægt fra den, kan denne indkomst være underlagt A-skat.

- Royalties – Hvis du modtager betalinger i form af royalties for brug af din intellektuelle ejendom, såsom bøger, musik eller patenter, kan dette være underlagt A-skat.

- Aktieindkomst – Hvis du modtager udbytte eller gevinst fra salg af aktier, kan denne indkomst være underlagt A-skat.

Hvor meget skal du betale i A-skat?

Oplysninger om, hvor meget du skal betale i A-skat, fremgår af dit skattekort. Størrelsen på A-skat er individuel og afhænger af flere faktorer, herunder:

- Personfradrag – Personfradraget er en årlig skattefri indkomst, der varierer afhængigt af din situation. Det fradrag, du har ret til, trækkes fra din indkomst, før A-skat beregnes. Hvis din indkomst er lavere end personfradraget, vil du ikke skulle betale A-skat.

- Indtægt – A-skat beregnes som en procentdel af din skattepligtige indkomst efter fradrag. Jo højere din indkomst er, jo mere vil du skulle betale i A-skat.

- Trækprocent – Trækprocenten angiver den procentdel af din indkomst, der skal betales i A-skat.

Hvad er forskellen på A-skat og B-skat?

A-skat betales af den skattepligtige indkomst, som typisk omfatter lønindkomst fra en arbejdsgiver. Det er den primære indkomst, og A-skat bliver automatisk tilbageholdt af arbejdsgiveren og indberettet til Skattestyrelsen.

B-skat, derimod, gælder for indkomster, hvor der ikke automatisk bliver tilbageholdt skat. Dette inkluderer indkomst fra selvstændig virksomhed, honorarer, overskud fra egen virksomhed og lignende. B-skat er den sekundære indkomst, og det er den selvstændige erhvervsdrivendes ansvar at beregne og indbetale skatten til Skattestyrelsen.

Hvordan skal virksomheder indberette løn?

Indberetning af løn indebærer flere trin og oplysninger, der skal håndteres.

- Registrering af virksomheden – Først og fremmest skal virksomheden være registreret hos Skattestyrelsen og have fået tildelt et CVR-nummer (CPR-nummer for enkeltmandsvirksomheder). Dette er afgørende for at kunne foretage korrekte indberetninger og betalinger.

- Oprettelse af lønsystem – Virksomheder skal have et lønsystem, der er i stand til at beregne skattemæssige oplysninger og håndtere indberetninger korrekt. Det kan være en lønsoftware eller et outsourcet lønbureau, der hjælper med at håndtere lønprocessen.

- Indsamling af medarbejderoplysninger – Virksomheder skal indsamle nødvendige oplysninger fra deres medarbejdere, herunder personlige oplysninger, skatteoplysninger, bankoplysninger og ansættelsesoplysninger. Disse oplysninger er nødvendige for at beregne korrekt skat og udføre indberetninger.

- Beregning af skattemæssige oplysninger – Lønsystemet skal beregne de nødvendige skattemæssige oplysninger, herunder A-skat, AM-bidrag og eventuelle andre fradrag eller tillæg. Dette sker baseret på de indsamlede oplysninger og de gældende skattesatser.

- Indberetning af løn til Skattestyrelsen – Virksomheder skal indberette lønoplysninger til Skattestyrelsen via elektroniske indberetninger, som f.eks. tastSelv Erhverv eller lønsumsafgiftsblanketten. Dette inkluderer oplysninger om medarbejdere, udbetalte lønbeløb, skatteoplysninger og andre relevante oplysninger.

- Betaling af A-skat og AM-bidrag – Virksomheder skal betale A-skat og AM-bidrag til Skattestyrelsen inden for de fastsatte betalingsfrister. Dette kan ske via elektronisk overførsel eller andre betalingsmetoder, som er godkendt af Skattestyrelsen.

Det er vigtigt, at virksomhederne nøje følger de gældende regler og frister for indberetning af løn. Det anbefales at holde sig opdateret om eventuelle ændringer i skatteregler og indberetningskrav, da dette kan have indflydelse på indberetningsprocessen.

Indholdet på denne side udgør ikke juridisk rådgivning. Indholdet er udelukkende beregnet til informationsformål, og bør ikke anvendes som erstatning for professionel juridisk rådgivning. Læs mere i handelsbetingelserne her.

Dine fordele hos Dokument 24

Nemt, hurtigt & overskueligt

Grundig vejledning, vi guider dig hele vejen.

100% Tilfredhedsgaranti

Vi stræber altid efter at yde den bedste service

Gratis råd & vejledning

Kompetent og venlig kundersevice

Vi er klar til at give dig råd og vejledning

Råd og vejledning er helt gratis, du betaler først, når du bestiller noget

Læs mere