Skrevet af Jørgen Koch, stifter af Dokument 24

Opdateret 19. januar 2026

Læsetid: 8 min.

Vi guider dig igennem lønsumsafgift

Her kan du finde ud af om, du skal betale lønsumsafgift, og hvad det har af betydning for din virksomhed.

- Hvad er lønsumsafgift og lønsum?

- Hvem skal betale lønsumsafgift?

- Beregning af lønsumsafgift

- Beregning af lønsum

- Hvem skal ikke betale lønsumsafgift?

- Hvornår skal man betale lønsumsafgift?

Hvad er lønsumsafgift og lønsum?

En lønsumsafgift er en afgift for de virksomheder, der sælger varer eller ydelser, som ikke er momspligtige. Det vil sige, at virksomheden altså ikke betaler moms, men i stedet betaler lønsumsafgift. Lønsum er den samlede sum, virksomheden udbetaler i løn, inklusive eventuelle tillæg.

Hvem skal betale lønsumsafgift

Hvis du sælger momsfrie ydelser, skal du som udgangspunkt betale lønsumsafgift. Det gælder dog kun, hvis det grundlag, som lønsumsafgiften skal beregnes ud fra, er over 80.000 kroner årligt. Hvis afgiftsgrundlaget ikke overstiger 80.000 kroner, skal din virksomhed ikke registreres for eller betale lønsumsafgift.

Hvis din virksomhed er nystartet, skal du kun registrere virksomheden for lønsumsafgift, hvis du forventer, at dit årlige afgiftsgrundlag bliver over 80.000 kroner. Du kan læse, hvordan grundlaget udregnes i næste afsnit.

Det er dit eget ansvar at registrere din virksomhed for lønsumsafgift, og det kan du gøre her.

Beregning af lønsumsafgift

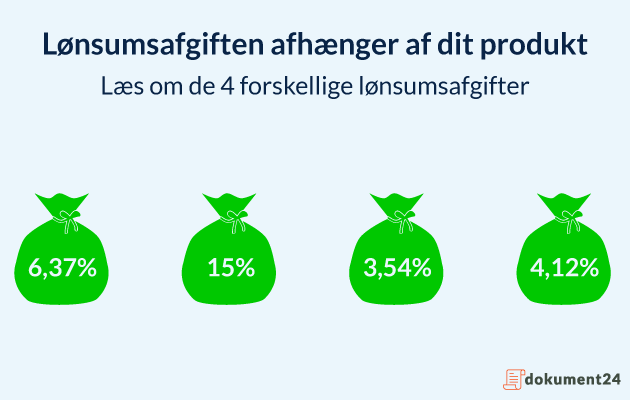

Lønsumsafgiften beregnes ved at opgøre afgiftsgrundlaget og gange det med en afgiftssats. Satsen afhænger af, hvilken type momsfri virksomhed du driver, mens afgiftsgrundlaget udregnes ud fra din virksomheds lønninger og i nogle tilfælde dens over- eller underskud.

Der findes 4 metoder til at beregne din virksomheds afgiftsgrundlag og afgiftssats. Når virksomheden er registreret for lønsumsafgift, får du et registreringsbevis, som fortæller dig, hvilken metode din lønsumsafgift beregnes ud fra. Vær opmærksom på, at du kan trække afgiften fra som en driftsomkostning i din virksomheds regnskab.

Metode 1

Hvis du er en organisation, fond, forening, loge eller virksomhed med momsfrie spilleaktiviteter, skal du i 2026 betale 6,37 % af lønsummen.

Metode 2

Hvis du ejer en finansiel virksomhed, forsikringsvirksomhed eller visse selvstændige grupper, skal du i 2026 betale 15,3 % af lønsummen.

Metode 3

Hvis du udgiver eller importerer aviser, skal du i 2026 betale 3,54 % af omsætningen fra salg af aviser.

Metode 4

Denne metode dækker:

- Virksomheder inden for sundhedssektoren

- Virksomheder, der udfører persontransport i Danmark

- Virksomheder, der sælger momsfri undervisning

- Virksomheder, der sælger kulturelle ydelser

- Bedemænd og begravelsesforretninger

- Virksomheder, der ikke drives med gevinst for øje, og som leverer varer og ydelser i tilknytning til sport eller fysisk træning

Her afhænger afgiften af, om din virksomhed har ansatte eller ej:

- Hvis din virksomhed ikke har ansatte, skal du i 2026 betale 4,12 % af virksomhedens overskud eller underskud uden finansielle poster.

- Hvis din virksomhed har ansatte, skal du i 2026 betale 4,12 % af den samlede udgift til løn mv. med tillæg af virksomhedens overskud eller fradrag af underskud.

Enkeltmandsvirksomhed - lønsumsafgift

Hvis du har en enkeltmandsvirksomhed skal din indbetaling til pension ikke trækkes fra virksomhedens overskud eller underskud.

Modtager du følgende ydelser fra det offentlige, skal det ikke indgå i virksomhedens overskud/underskud:

- Sygedagpenge ved egen sygdom

- Barselsdagpenge ved egen barsel

- Forældreorlovsydelser

- Uddannelsesorlovsydelser

- Iværksætterydelse

- Igangsætterydelse

- Etableringsydelse

- Tilskud til fleksjob i egen virksomhed

Beregning af lønsum

Når du skal opgøre din virksomheds lønsum, skal du medregne den løn og eventuelle tillæg, som dine ansatte modtager. Som ejer af en enkeltmandsvirksomhed eller honorarmodtager anses man ikke som ansat.

Du skal beregne lønnen til lønsummen i den reelle indtjeningsmåned. Det har derfor ikke nogen betydning, om lønnen udbetales før eller senere, eller hvornår der er betalt skat af lønnen.

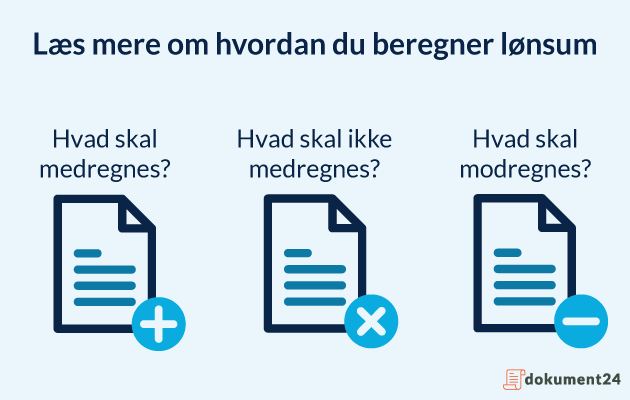

Det skal medregnes i lønsummen:

- Ordinær løn

- Tillæg

- Arbejdsgivers løbende betaling til pensionsordninger

- Andre former for løn

- Personalegoder i det omfang de berettiger til feriegodtgørelse efter ferieloven

- Aflønning i aktier og købe- og tegningsretter

Det skal ikke medregnes i lønsummen:

- Fratrædelsesgodtgørelse

- Godtgørelse efter regning

- Skattefri godtgørelser, for eksempel rejse- og befordringsgodtgørelse

Det skal modregnes i lønsummen:

- Refusioner fra det offentlige i forbindelse med ansattes sygdom og barsel

- Lønrefusion i forbindelse med elevers skoleophold samt diverse refusioner af orlovsydelser

- Løntilskud til ansatte i fleksjob

- Løntilskud til ansatte førtidspensionister

- Særligt for enkeltmandsvirksomheder

- Indbetaling til din egen pension skal ikke trækkes fra, når du opgør overskud eller underskud.

Hvem skal IKKE betale lønsumsafgift?

Der er en gruppe virksomheder, som ikke skal betale lønsumsafgift. Nedenfor kan du se en lister over disse. Det drejer sig om virksomheder, der kun sælger ydelser, som vedrører:

- Social forsorg og bistand

- Frivilligt folkeoplysende foreningsarbejde og amatøridræt

- Museumsvirksomhed

- Genbrugsbutikker med almennyttigt formål

- Almenvelgørende eller på anden måde almennyttige foreningers levering af varer og ydelser i forbindelse med afholdelsen af aktiviteter

- Formidlingsvirksomhed ved Videnspædagogiske Aktivitetscentre

- Forfatter- og komponistvirksomhed samt anden kunstnerisk virksomhed

- Persontransport direkte til eller fra udlandet

- Velgørende arrangementer

- Religiøse samfund

- Nogle børne-, ungdoms-, voksen- og videreuddannelser

Indberetning ved blandede aktiviteter

Hvis din virksomhed både har momspligtige og lønsumsafgiftspligtige aktiviteter, skal du kun betale afgift af sidstnævnte. I dette tilfælde skal din virksomheds lønsum og over- eller underskud fordeles mellem de forskellige aktiviteter.

Virksomheder, der ikke er momsregistrerede

Selvom din virksomheds momspligtige aktiviteter ikke overstiger registreringsgrænsen på 50.000 kroner, skal virksomhedens regnskab stadig opdeles mellem aktiviteter, der er momspligtige og lønsumsafgiftspligtige.

Afgift, der skal beregnes efter flere metoder

Hvis din virksomheds aktiviteter er dækket af flere metoder for udregning af afgift, skal din virksomheds lønsum og over- eller underskud fordeles mellem de forskellige aktiviteter, så der kan udregnes afgift for hver metode.

Hvornår skal man betale lønsumsafgift?

Fristerne for at indberette og betale lønsumsafgift kan variere, alt efter hvilken metoder du skal benytte. Du kan her finde fristerne for indberetning og betaling.

Indberet lønsum

Når du skal indberette lønsumsafgift skal du gøre følgende:

- Log ind på TastSelv Erhverv her

- Tryk på "Lønsumsafgift".

- Tryk på "Indberet lønsumsafgift".

- Vælg "Indberet" ud for den periode, som du indberetter for.

- Vælg "Se satsen og hvordan du beregner lønsum over indberetningssiden" og find den aktuelle sats for den metode, som du skal betale afgift efter.

- Skriv det beløb, som du skal betale i afgift. Beløbet skal være i hele kroner

- Vælg "Godkend".

Nulindberetning

Hvis din virksomhed er registreret for lønsumsafgift, men du ikke har haft nogen aktivitet i perioden, skal du gøre følgende:

- Log ind på TastSelv Erhverv

- Tryk på "Lønsumsafgift".

- Tryk på "Indberet lønsumsafgift".

- Vælg "Indberet" ud for den periode, som du indberetter for.

- Vælg "Nul indberet".

Hvad siger lovgivningen?

Hvis du vil vide mere om, hvad lovgivningen siger omkring lønsumsafgifter, kan du her læse lønsumsafgiftsloven.

Skrevet af Jørgen Koch, stifter af Dokument 24

Jørgen Koch er stifter af Dokument 24 og har siden 2015 arbejdet med at demokratisere dansk jura. Han er uddannet Cand.merc. SCM fra CBS og har stået bag oprettelsen af mere end 100.000 juridiske dokumenter, herunder testamenter, fremtidsfuldmagter og selskabsstiftelser.